小贷介入钢材贸易托盘,是否可行?

发布日期:2015-12-24 | 点击数:2741次

乐从钢贸市场兴起于20世纪80年代,经历了30多年的风雨洗礼,一跃成为目前中国最大、全球知名的钢材贸易集散地。根据历史统计数据,在其约220多万平方米的钢铁市场内,年促成钢铁贸易总量超过2000万吨。从最初的传统零售模式,到集约发展阶段,再到钢材电子商务阶段,最后到嵌套金融产品的产业链服务阶段,彰显着乐从钢贸市场,乃至整个钢贸行业的经营模式正发生潜移默化的改变。

随着实体经济严冬的到来,过去单一的钢贸行业及钢材加工产生的微薄利润已不能满足钢贸企业的盈利要求。对于企业来说,客户就是利润的根源,为了提高客户的粘度,钢贸行业需要改变过往单一而无个性化的加工和仓储业务体系;如何提高客户持续的服务需求,成为摆在每个钢贸企业眼前一道不能规避的难题。

另一方面,小贷公司在实体经济的寒冬中也进行着优胜劣汰的残酷筛选,大浪淘沙之后仍然是一番对未来发展道路的思考。如此看来,钢贸行业在被银行短暂“摒弃”之时,正是小贷行业提枪挺进,分一杯羹的最佳时机。经过对钢贸行业的摸索与探求,介入钢材贸易托盘将是一种有效的手段,以下是根据对佛山某知名钢贸企业的调研结果,对钢材贸易托盘模式进行分析并讨论小贷公司介入其中的可行性。

何为钢材贸易托盘业务

集钢公司(化名)注册地址位于佛山乐从,企业主营冷轧镀锌钢材的加工、零售及仓管等业务。为了扩大客户群,其计划通过完善钢材贸易托盘模式,整合钢贸产业链中的钢材采购、加工、零售、物流环节,以获得规模效益。

托盘交易也可以称为代理订货。举例来说,A公司有闲余资金,为B公司订货,B公司可以在缴纳一定保证金之后,或者由A公司质押一部分代B公司订来的货物之后,B公司可以在使用货物的同时分批偿还A公司的资金,但B公司需要交给A公司相应的利息及费用。

钢材贸易托盘是指钢贸商将钢材在一段时期内的货权转给托盘方,从而获得短期融资,到期后钢贸商还款付息以拿回钢材货权。一般来说,充当托盘方的多是有资金实力的企业或银行。

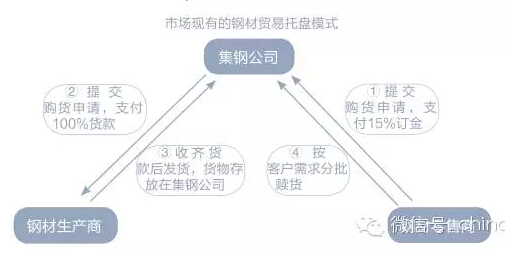

市场现有4种钢材贸易托盘模式。(1).钢材零售商根据销售状况向集钢公司提交钢材采购申请,并按照总货价的15%向集钢公司支付保证金。(2).集钢公司根据钢材零售商的订单要求向钢材生产商进行采购,并支付全部100%的货款。(3).钢材生产商收齐货款后将货物发送到集钢公司指定仓储地点。(4).钢材零售商按照终端消费者的需求,分批赎货并按批次支付剩余的85%尾款。

举例说明:某钢材零售商拟购入1000万元的钢材,向集钢公司支付了150万元保证金,集钢公司向钢材生产商支付1000万元购货款,钢材生产商将对应的1000万元货物发送到集钢公司指定仓库并开具发票。若钢材零售商此时接到A终端消费者100万元钢材的采购需求,钢材零售商则向集钢公司支付85万货款,然后到集钢公司仓库提取100万元的货物。(上述例子不考虑销售溢价)

小贷公司介入托盘贸易方案的探讨

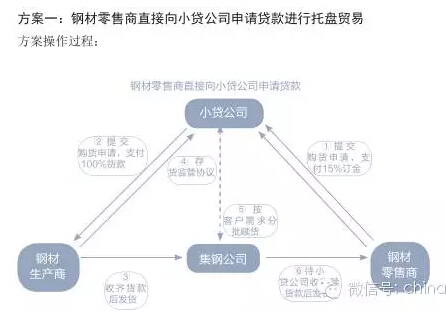

1.钢材零售商向小贷公司申请资金,专项用于钢材托盘贸易,签订借款合同及配套文件(包括小贷公司、集钢公司和钢材零售商签订的三方《钢材质押协议》)并向小贷公司指定账户支付15%保证金)。

2.小贷公司向钢材零售商支付100%货款。

3.钢材生产商将所购钢材发送至集钢公司仓库储存。

4.钢材零售商分批向小贷公司支付余款,小贷公司根据零售商缴纳的赎货款,授权集钢公司分批发货。

方案评价

1.法律风险问题突出。由于小贷公司监管政策的限制,小贷公司不能直接采购钢材而仅能将款项支付给钢材零售商购货。由于钢材零售商在此过程中存在款项挪用的风险,同时,在走账过程中,若钢材零售商因法律纠纷而导致查封,小贷公司款项将有极大的损失风险。

2.需要较长的调研考察时间。由于每个钢材零售商的资质和经营状况具有较大的差异性,对零售商的考察需要按照日常零散项目处理(每个客户都需要进行较全面的资产及负债、经营及数据的分析),占用大量的时间,在以时效性为导向的商品贸易中该方案无疑是不可行的。

注:该模式与集钢公司原有模式的不同之处在于:钢材零售商向集钢公司申请购货后,由小贷公司充当支付全额货款的出资方(并不直接向钢材生产商支付)。

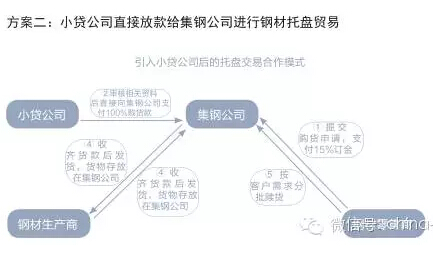

方案操作过程

1.钢材零售商向集钢公司申请资金专项用于钢材托盘贸易,并向集钢公司指定账户支付15%保证金。

2.集钢公司向小贷公司申请贷款,专项用于为钢材零售商向钢材生产商支付100%货款。

3.钢材生产商将所购钢材发送至集钢公司仓库储存。

4.钢材零售商分批向集钢公司支付余款(即赎货款),赎货款即为小贷公司贷款的还款来源。

特别提示

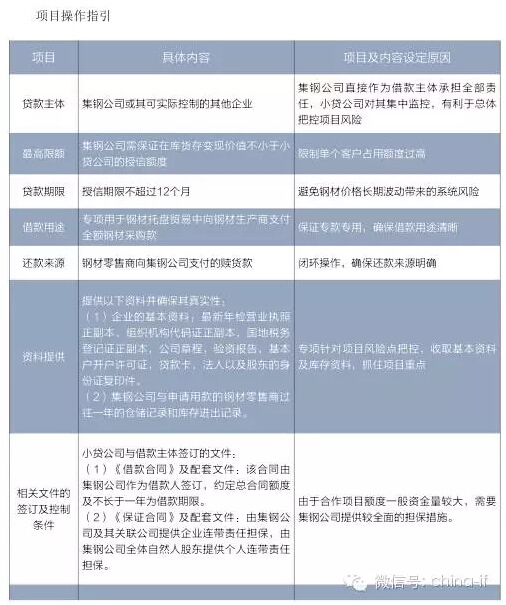

1.借款主体为集钢公司及其可实际控制的其他企业。

2.借款用途主要为钢材采购款:钢材贸易交易量大且占用资金过高,钢材零售商为保持资金流动性,以托盘贸易的方式通过缴纳一定的保证金(约15%)向集钢公司提交购货申请,集钢公司根据申请向钢铁生产商支付100%货款并将钢材存放在集钢公司所辖仓库待零售商分批赎货。

3.还款来源为钢材零售商赎货款:钢材零售商根据终端客户需求,分批向集钢公司赎货,按批次支付剩余85%的款项,集钢公司逐步回笼资金以归还贷款。

4.为保证资金周转的顺利及简化频繁的资金划转,小贷公司对集钢公司将提供一定期限(约1年期)的一定额度的授信,在期限内集钢公司可自由使用款项,但需要保证款项专门用于钢材托盘贸易。

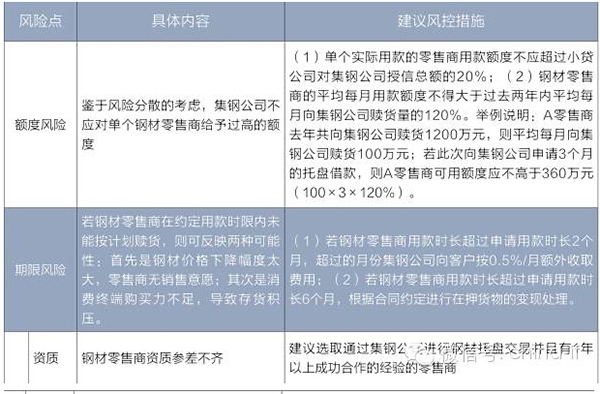

小贷公司可提供的风控支持

经过多次协商,评判各项风险标准,小贷公司直接放款给集钢公司进行钢材托盘贸易的模式较为可行,但由于最终用款人为钢材零售商,为保证项目资金安全,小贷公司在对项目整体进行了解后,应进行相关的风险评价,并给予了对应风控措施的可行性建议,仅供参考:

钢材托盘贸易评价

托盘交易合作模式可行性分析

1.)钢材零售商通过托盘交易获得较低的钢材采购价格。在上述钢材托盘贸易体系中,钢材零售商不但能通过杠杆进行钢材采购,避免大额占用自有资金;更重要的是,由于集钢公司服务于众多的钢材零售商,每次向钢材生产商的采购量较为巨大,使得其采购价格低于市场价格,因此增加了钢材零售商的利润空间。

2.)钢材零售商通过托盘交易容易达到向生产商采购钢材的门槛。经过向集钢公司了解,由于钢材生产商交易货量巨大,单个钢材零售商产品消化能力有限,因此钢材生产商一般不单独向零散的零售商销售产品。钢材零售商通过钢材贸易托盘的模式较便捷地达到向钢材生产商采购的门槛。

3.)增强集钢公司综合竞争优势。集钢公司自成立以来,凭借其优质的服务与卓越的产品在广大客户中树立了良好的品牌形象与客户口碑,随着供应链业务模式的日趋完善,金融配套及资金池运用的现代实业,特别是兼营产业配套服务的实业逐渐兴起及转型,此次研讨的钢材托盘交易合作模式正是集钢公司在主营业务外引进供应链金融服务的有效实践,有利于其打造区别于同行的特色服务,增强其综合竞争力,更有利于集钢公司向服务提供商的转型和升级。

4.)提升钢贸产业链的整体资金利用率。托盘交易合作模式为产业链跨界合作模式的有效尝试,其出发点是让体系内合作各方各司其长,专业的企业做自己专业的事情,力求让系统达到效益最大化或者边际交易成本最低。具体来说,首先,零售商采购时并不需要全额支付采购款,而是根据终端消费者的购买需求,以赎货的模式进行钱货交易,相当于利用杠杆获得融资,缓解了资金压力,可谓是该合作模式的最大受益者(剔除跌价风险);其次,集钢公司可专注于服务质量的提供,仓储及进出库流程的优化,不再因为受限于可用资金购买力的限制,将通过借助小贷公司的力量获得更多客户;再有,小贷公司通过受信赖的仓储服务提供商(集钢公司),以封闭了大部分风险的仓储质押服务模式,将资金进行定向投放,增加闲置资金的使用率。

5.)促进小贷公司行业大数据平台的搭建。通过托盘交易合作模式,小贷公司能较好地利用股东资源切入到实体经济。鉴于目前行业数据资源的匮乏,通过介入钢材托盘贸易的合作有助于共同建立行业信息数据库,通过归纳演绎的逻辑方式,收集大量的客户数据,进而提炼优质客户。

6.)促进小贷公司业务渠道的拓展。由于系统风险过高,利润空间较低,此次托盘贸易合作不能直接向钢材零售商发放贷款进行合作,但不排除一些效益良好的客户有额外的资金需求,对于该批客户小贷公司可单独作为非标准化项目操作,有利于扩大小贷公司业务渠道。

托盘交易合作模式局限性分析

钢材零售商可承受的融资成本低于小贷公司的盈亏平衡点。由于近年钢铁贸易持续不景气,特别是佛山地区此前经历了行业的严冬,使得钢贸企业举步维艰,净利水平直线下降,因此其对融资成本的高低异常敏感。经调查,目前申请钢材托盘贸易的零售商对于最高可承受的融资成本约1.1%/月到1.2%/月。

另一方面,由于小贷公司仅能通过狭窄、有限的渠道获得开展主营业务的资金,导致小贷公司长期以来资金成本过高,资金利用率低下。除了高额的资金成本外,日常经营费用及人工开支等耗费进一步提高了成本及费用,因此小贷公司若要达到盈亏平衡,需要收取客户比商业银行更高的息费。再有,随着经济的持续低迷,小贷公司普遍缩减了业务规模,资金流动性也面临着严峻的考验,导致可用闲置资金下降,甚至出现流动性紧张的不利局面。如此看来,小贷公司最低的资金成本也将高于该合作模式下钢材零售商可承受最高的融资成本。因此,小贷公司仅能抽取闲置资金及低成本的资金进行托盘贸易项目的批量操作。

托盘贸易合作模式系统风险分析及解决办法

小贷公司介入的合规性风险

根据小额贷款公司的管理办法,小贷公司仅能办理各项小额贷款及其他经批准的业务,因此在上述操作过程中小贷公司并不能直接向钢铁生产商支付货款,而仅能通过集钢公司向钢铁生产商支付货款。

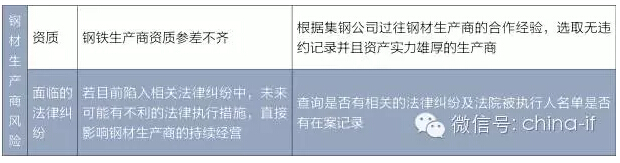

钢材生产商倒闭的风险鉴于集钢公司长久以来规范的经营和高效的管理,同时在保证存货快速变现回笼资金的前提下,上述钢材贸易托盘的风险主要在钢材生产商收到货款后突然倒闭。因此,小贷公司需要通过多方了解,寻求与托盘企业经过多年合作,且对其生产及经营能力有充分评估及预判的钢材生产商。

存货跌价带来的质押物价值下降风小贷公司介入的合规性风险

根据小额贷款公司的管理办法,小贷公司仅能办理各项小额贷款及其他经批准的业务,因此在上述操作过程中小贷公司并不能直接向钢铁生产商支付货款,而仅能通过集钢公司向钢铁生产商支付货款。

钢材生产商倒闭的风险鉴于集钢公司长久以来规范的经营和高效的管理,同时在保证存货快速变现回笼资金的前提下,上述钢材贸易托盘的风险

钢材托盘贸易的合作基础主要为钢材的仓储质押,钢材的价值及变现能力直接影响到贷款的保障性,因此小贷公司需要了解托盘方对存货钢材变现的能力,在发生钢材跌价并且需要处置存货的时候,有专门的渠道快速变现,以规避该风险。

钢材贸易托盘是供应链闭环金融介入在钢贸行业的成功案例之一,其操作的实质是以存货质押作为风险兜底措施,以杠杆融资撬动资源有效配置以达到总体规模效益的尝试。另外,钢材贸易托盘的核心在于钢材存货价值的控制与变现能力的实现,即钢材存货质押对项目风险的兜底能力,因此小贷公司需要寻找对库存钢材有足够变卖能力的钢贸企业合作,毕竟销售钢材不是小贷公司的强项。条条大道通罗马,钢贸行业经过多年的发展,通过丰富的行业经验,高屋建瓴地打造了钢材贸易托盘的产业链跨界合作方式,该模式不但实现多方战略共赢,同时还整合了零散的各方资源以实现规模效益。

本文作者:佛山市禅城集成小额贷款有限公司信贷业务经理 刘景源

(来源:中国普惠金融)